Dolar spáchal sebevraždu

„Vláda USA disponuje technologií nazývanou tiskařský stroj (dnes jeho elektronický ekvivalent), který jí umožňuje vyrobit libovolné množství dolarů s víceméně nulovými náklady. Zvýšením nabídky dolarů či pouze dostatečně věrohodnou hrozbou takové akce může vláda USA snížit hodnotu dolaru vůči nepeněžním statkům, což je ekvivalentní všeobecnému zvýšení dolarových cen. V současném finančním systému tak může odhodlaná vláda vždy generovat vyšší (agregátní) výdaje a tedy i kladnou inflaci.“ – Ben S. Bernanke, 2002

Ke konci minulého roku vyšlo najevo, že americké Ministerstvo financí vytisklo miliardu nových stodolarových bankovek a až poté si všimlo, že drtivá většina z nich je vytištěna chybně (a někde potisk dokonce zcela chybí). Náklady tohoto přehlédnutí aneb mezírky v řízení kvality (vytištění miliardy vadných bankovek) jsou 120 milionů dolarů, které samozřejmě zaplatí nic netušící daňoví poplatníci skrze neúčelové zdanění. Zdroje přeci jsou a dle Bennieho lze navíc řádově stovky milionů dolarů označit za „víceméně nulové náklady“. Chápu, mít moc vytvořit stovky miliard pár úhozy na klávesnici zřejmě člověku změní perspektivu.

Běžné termíny charakterizující státní řízení čehokoliv (neschopnost, nekompetence, nepružnost, neefektivita, nevstřícnost, „nejde to“ a zejména „neplatíme to, takže si vše předchozí můžeme dovolit a ještě si tleskat, jak velkolepě řídíme svět“) zřejmě nepostačují k zachycení hloubky této tragikomedie "O miliardě bankovek, co neposlouží ani jako toaletní papír". Jedná se však o vhodný výchozí bod k širšímu pohledu na stav (polostátního) finančního systému v USA.

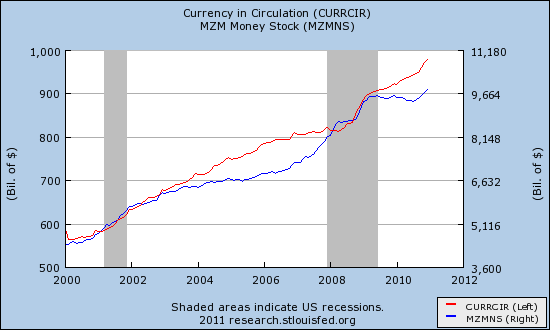

Sto miliard dolarů v bankovkách je cca 10% celkového oběživa (bankovky a mince) v USA, které zase představuje cca 10% celkové peněžní nabídky (viz graf níže). Zbylých 90% peněžní nabídky tvoří zpravidla úvěrové peníze na běžných účtech obchodních bank, tj. pouhé zápisy v jejich účetních (dnes elektronických) knihách. Kdyby tyto účetní knihy nenávratně zmizely, 90% „peněz“ by zmizelo s nimi, protože fyzicky za nimi nic jiného neexistuje.

Zmíněné „přehlédnutí“ na Ministerstvu financí však neznamenalo snížení peněžní nabídky. Jednalo se o nové bankovky (ano, s podpisem nového ministra financí zaručujícím jejich kvalitu!), které zčásti měly nahradit starší a zčásti sloužit k pokrytí zvýšení jejich nabídky (jež dle grafu roste přibližně stejným tempem jako celková peněžní nabídka). V posledních 10 letech spíše o něco menším, takže poměr oběživo/celková peněžní nabídka klesnul ze 13% v roce 2000 na současných 10%. Před 50 lety však byl stejný jako dnes (a mezitím vyrostl na maximálních 15%), takže role oběživa je v platebním styku již dlouho relativně velmi nízká.

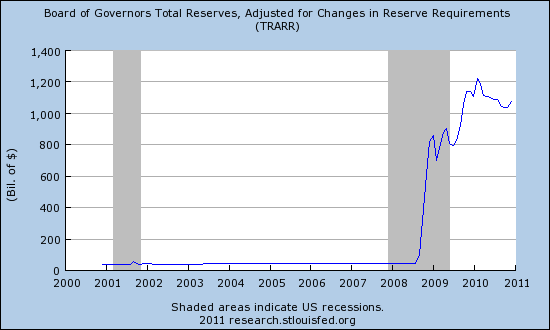

Platební styk je dnes realizován zejména „bezhotovostně“ prostřednictvím bankovního systému. Vzájemné závazky (plynoucí z požadavků klientů) si banky vypořádávají vůči likviditě na rezervních účtech u CB, což jsou opět jen čisté účetní zápisy. Banky v USA nedostatek likvidity díky „neúprosným protikrizovým akcím“ Fedu řešit opravdu nemusí. Níže uvedený graf rezerv (likvidity na účtech u CB) obchodních bank byl během posledních 50 let až do roku 2008 dosti nudný, s hodnotami mezi 10 až 60 miliardami USD (včetně období všech předchozích krizí). Tentokrát se však politické a finanční autority nebály a svými akcemi bankám jejich likviditu během roku a půl přibližně zdvacetinásobily na více než 1 bilion dolarů.

Část této likvidity banky získaly prodejem prašivých aktiv centrální bance za nadhodnocené ceny (Fed od finančních institucí od začátku roku 2009 do poloviny roku 2010 nakoupil problémové dluhopisy zajištěné hypotékami – MBS – v nákupní nominální ceně cca 1,1 bilionu USD, které stále drží), část přímým darem od daňových poplatníků, a též mají možnost „vypůjčit si“ od Fedu, pokud tak lze nazývat situaci, kdy si po dobu několika let můžete půjčovat za 0% a v okamžiku splatnosti půjčky ji opět za 0% prodloužit. Banky tak mají zdaleka nejvíce „peněz“ než kdy předtím.

O peníze (jakožto o jednu z forem směnitelného bohatství) však jde v ekonomické činnosti až v druhé řadě. V první řadě jde o zisk, tj. rozdíl mezi výnosy a náklady. Zisk je jediným objektivním měřítkem tvorby či spotřeby bohatství v rámci ekonomické činnosti. Realizace zisku říká, že (případný) produkt je (vzhledem ke své nabídce) agregátně hodnocen více než použité výrobní faktory, realizace ztráty říká opak – žádnou přidanou hodnotu jste nevytvořili a vaše činnost spotřebovala více bohatství, než kolik vytvořila.

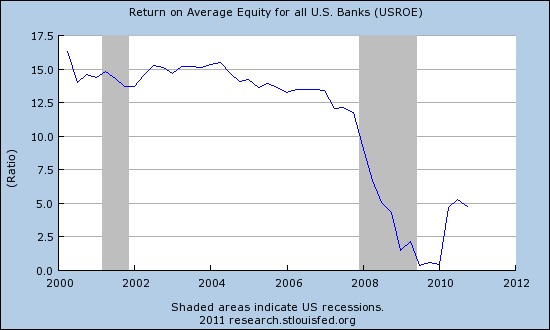

Z hlediska zisku (a tedy i rozšiřování vlastního majetku/kapitálu) si banky během krize příliš nechrochtaly. I přes masivní odkup prašivých aktiv centrální bankou jejich výnos z kapitálu (v průměru) prudce klesnul (viz graf), a to až těsně nad 0% během 2. poloviny roku 2009. Ač tedy celý bankovní sektor zůstal v černých číslech, nadšení úvěrovat nebonitní klienty hypotékami na 30+ let zřejmě kleslo minimálně stejně hluboce jako výnos z kapitálu (obecně, averze k riziku vzrostla).

Banky tak sice sedí na 20x větší likviditě než kdykoliv za poslední století, ale díky požadavkům na kapitálovou přiměřenost nad ní nemohou provádět nějakou zběsilou úvěrovou expanzi. A investoři bank budou ohledně přiměřené kapitalizace (po ziskově chudých létech během krize) zřejmě ještě tvrdší než regulátoři. Největší prostor tak bankám zbývá v půjčkách „bezrizikovým“ subjektům, zejména státu, vůči němuž jsou (v USA) pohledávky hodnoceny rizikovou váhou 0% a do výpočtu (oficiální) kapitálové přiměřenosti tak nevstupují. Banky též mohou pohodlně nakupovat jiná aktiva s nízkou rizikovou váhou.

Všichni ale přeci vědí, že (ekonomická a finanční) krize v USA skončila v červnu 2009, což je zřejmé i z prezentovaných grafů! K tomuto převratnému závěru došli v Národním úřadu pro ekonomický výzkum (NBER) 19. září 2010. I přesto se americká centrální banka během října 2010 rozhodla, že do poloviny roku 2011 zakoupí další dlouhodobé vládní dluhopisy v ceně 600 miliard USD, aby „podpořila rychlejší tempo ekonomického uzdravení“. Oficiální datování ekonomických krizí tak nutno brát s velkou rezervou, protože obecně přetrvávající „protikrizové politiky“ samozvaných „kormidelníků ekonomiky“ se příliš neshodují s metodikou NBER (5 panáků vodky v sauně před schůzí?). A zejména v politice je důležitější následovat činy než slova.

Abychom byli féroví: centrální bankéř má v současném finančním systému (a zejména během krize) poměrně nezáviděníhodnou roli. Jeho primární (zcela oprávněnou a rozumnou) snahou je zabránit kontrakci peněžní nabídky, která by krizi zbytečně prohloubila. Jeho moc nad peněžní nabídkou sestávající z drtivé většiny z úvěrů poskytnutých obchodními bankami je však (navzdory Bennieho sebevědomým prohlášením v úvodu) jen nepřímá. A ať udělá cokoliv (včetně ničeho), dříve či později bude muset hasit následky svých činů (i nečinů).

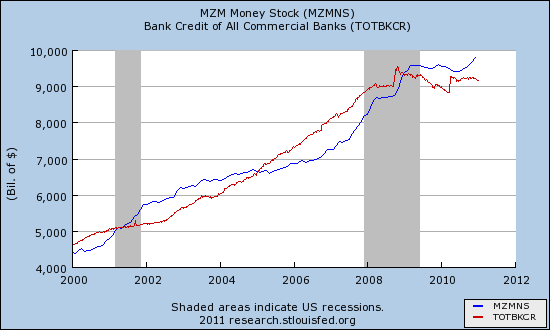

Může bankovnímu systému poskytnout teoreticky libovolné množství likvidity (k čemuž z praktického hlediska skutečně došlo), může srazit své úrokové míry na nulu (ano!), může skupovat prašivá aktiva za biliony (opět ano a výhercem se stává Ben Shalom!). Nemůže však nebankovní subjekty donutit k dalšímu úvěrování a nemůže (mimo odkup prašivých aktiv) připsat bankám výnos (zvýšit jim vlastní kapitál), což jsou zásadní předpoklady pro růst peněžní nabídky v současném finančním systému. Nenechte se však mýlit, monetární politika je velká a seriózní věda, o jejíž „transmisních mechanismech“ jsou popsány stovky stran nesmyslnými matematickými modely.

Snahou většiny centrálních bankéřů během krize však bude dokonce peněžní nabídku výrazněji zvýšit, což již tak rozumné není. Pokud přijmeme oficiální datování krizí, tak tento cíl byl jednoznačně splněn (viz graf) během obou krizí od počátku milénia, které byly z hlediska vývoje peněžní nabídky jednoznačně inflační. Zároveň však vidíme, že peněžní nabídka (a celková výše poskytnutých úvěrů) je za poslední 2 roky poměrně stabilní. Zejména v porovnání s obdobím mezi lety 2000 až 2008, během nějž se obě veličiny zdvojnásobily. A přesně tato (vratká) stabilita se Benniemu asi vůbec nelíbí!

Potenciál pro kontrakci peněžní nabídky je dnes (díky pružné měnové bázi tvořené zejména účetními zápisy a papírem) zřejmě menší než ve 20. letech 20. století, kdy měnovou bázi (v USA) tvořilo zlato, nad nímž byla obrácená pyramida papírových bankovek v přibližně 20x větší nominální hodnotě. Mezi lety 1929 a 1933 klesla peněžní nabídka v USA o cca 27%, což byl společně s obecně neuvěřitelně dementními politikami tehdejší vlády hlavní důvod pro hloubku Velké deprese, ač se (dle mého názoru) jedná o sekundární faktor.

(„Sekundární faktor“ krizi nezpůsobil, avšak může výrazně přispět k jejímu vážnému průběhu, a v tomto ohledu klidně předčit faktor primární; jako jeden z mnoha příkladů dementních politik lze uvést stanovování minimálních cen jistých potravin jako „pomoc výrobcům“ a minimálních mezd jako „pomoc zaměstnancům“, oboje během peněžní kontrakce – jediným zaručeným výsledkem těchto opatření je samozřejmě výrazné zvýšení nezaměstnanosti, aneb historie Velké deprese je mimořádně bohatou přehlídkou ekonomické ignorace a zoufalosti.)

Osobně jsem velmi zvědav, co bude následovat, protože bankovní systém USA se nachází v jedinečné historické situaci. Mám jen matné tušení, že USA nestojí na prahu nejproduktivnějšího desetiletí ve svých dějinách. Dolar totiž určitě ještě něco spáchá! :-)